新浪科技讯 北京时间4月17日早间消息,据报道,水滴公司在美国当地时间周五向美国证券交易委员会(SEC)提交了IPO(首次公开招股)申请文件。这份文件显示,水滴公司计划在纽约证券交易所挂牌上市,股票代码为“WDH”。

招股书显示,截至2020年12月31日,水滴公司已与62家保险公司达成合作,提供200种健康和人寿保险产品。

水滴公司官网信息显示,北京纵情向前科技有限公司(以下简称“水滴公司”)成立于2016年4月,是中国领先的个人医疗资金提供商,致力于为广大人民群众高效地提供医疗资金,累积获得腾讯、美团点评、蓝驰创投、高榕资本、创新工场、IDG资本、真格基金等2.1亿元投资,估值近10亿元。截至2018年3月,水滴公司拥有超过1亿的付费用户,旗下有“水滴互助”、“水滴公司”、“水滴保”三大业务,是目前中国发展速度最快的互联网健康保障平台。

招股书称,“水滴保”平台2020年的首年度保费达人民币144亿元以上,截至2020年12月31日的累计付费保单数量达到3070万份。截至2020年12月31日,超过3.4亿人通过“水滴公司”平台向170余万名病人捐赠了总计超过人民币370亿元的钱款。

水滴公司在招股书中披露财务信息称,截至2018年12月31日、2019年12月31日和2020年12月31日,累计付费保险消费者分别约为170万人、880万人和1920万人。在2018年、2019年和2020年,通过“水滴保”平台产生的首年度保费分别为人民币9.72亿元、人民币66.68亿元和人民币144.26亿元。

水滴公司2019年营收达人民币15.11亿元,与2018年的人民币2.381亿元相比增长534.6%;2020年营收达到人民币30.279亿元(约合4.641亿美元),进一步同比增长100.4%。在2018年、2019年和2020年,水滴公司的净亏损分别为人民币2.092亿元、人民币3.215亿元和人民币6.639亿元人民币(约合1.017亿美元)。

在2021年第一季度,水滴公司实现了稳健的业务增长。在这一季度,通过“水滴保”平台产生的首年度保费达到人民币44.69亿元,比2020年第四季度增长14.4%,比2020年同期增长42.7%。

招股书称,水滴公司自成立以来每年都因经营活动而出现净亏损和负现金流,且未来也可能无法实现或保持盈利或正现金流。在2018年、2019年和2020年,水滴公司用于经营活动的净现金分别为人民币2.11亿元、人民币5.329亿元和人民币7.771亿元(约合1.191亿美元)。

高管持股方面,在IPO之前,水滴公司董事长兼CEO沈鹏持有961736918股普通股,持股比例为26.4%。

主要股东持股方面,沈鹏旗下Neptune Max Holdings Limited持有961736918股普通股,持股比例为26.4%;意像架构投资(香港)有限公司持有805085007股普通股,持股比例为22.1%;博裕投资旗下投资基金持有434235258股普通股,持股比例为11.9%;高榕资本旗下投资基金持有238203080股普通股,持股比例为6.5%;瑞士再保险公司旗下Swiss Re Principal Investments Company Asia Pte。持有206362384股普通股,持股比例为5.7%。

此次IPO交易的承销商为高盛、摩根士丹利、美银证券、农银国际证券、招商证券(香港)公司、华兴证券(香港)公司、里昂证券、海通国际证券、富途和Tiger Brokers (NZ) Limited。

原标题:水滴公司向美SEC提交IPO招股书2020年营收同比大增一倍至30亿元

毕业不慌,查厉来帮|爱企查携手西电学子深度体验品牌魅力

毕业不慌,查厉来帮|爱企查携手西电学子深度体验品牌魅力 史上最刺激的闪购,淘宝百亿补贴凌晨放大招,真梦里啥都有!

史上最刺激的闪购,淘宝百亿补贴凌晨放大招,真梦里啥都有! 技术与文化融合 芒果的AI全链路实践

技术与文化融合 芒果的AI全链路实践 全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量”

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量” “千翼飞舞天际 5G闪耀广州”2023数字科技生态大会 11月10日中国·广州

“千翼飞舞天际 5G闪耀广州”2023数字科技生态大会 11月10日中国·广州 DR钻戒应急玫瑰活动在法国巴黎迅速蹿红 带火了七夕情人节

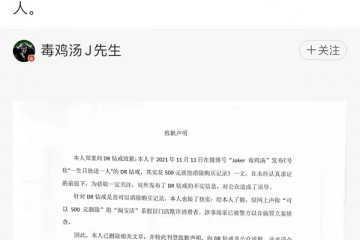

DR钻戒应急玫瑰活动在法国巴黎迅速蹿红 带火了七夕情人节 “DR钻戒可删除购买记录”谣言正式澄清 传谣者公开道歉

“DR钻戒可删除购买记录”谣言正式澄清 传谣者公开道歉 美国网件NETGEAR助力打造全屋网络覆盖利器,推出全新WiFi-6 三频AX6000

美国网件NETGEAR助力打造全屋网络覆盖利器,推出全新WiFi-6 三频AX6000