图片来源:视觉中国

记者 | 伍洋宇

5月26日消息,界面新闻记者独家获悉,网易云音乐即将在港交所递交上市文件A1,最高发行价定为330港元,计划募资70.36亿港元。

网易云音乐将面向全球发售21320,000股股份,占其公司总股本10%。其中2132,000股为香港发售,其余19188,000股面向国际发售。保荐人分别为中金公司、美国银行及瑞士信贷。

对于上述消息,网易云音乐方面表示不予置评。

界面新闻曾于3月报道网易云音乐计划赴港上市。

该公司此前并未太多透露用户数据等信息。网易曾于2018年11月披露网易云音乐注册用户数为6亿,后在2019年第二季度财报会议上透露该数据已突破8亿,同比增长50%,此外,付费有效会员数同比增长135%。

目前,网易云音乐采取多元化商业模式,涉及广告、会员、付费音乐、音乐直播、演出票务、音乐周边等,并尝试过IP授权等商业化路径。

对于网易云音乐的盈利能力问题,网易CEO丁磊曾在网易财报会议中表示,一是会员、二是广告、三是音频直播、四是挖掘云音乐更深层次的社交功能。“我们对这四个方面的盈利是比较有信心和把握的。”

2019年9月,网易云音乐完成7亿美元B2轮融资,阿里巴巴为领投方。有报道显示,该笔融资后其估值为70亿美元(约合456亿元人民币)。

上市之后,版权问题或将成为网易云音乐最受关注的焦点之一。目前为止,音乐版权仍是流媒体重要护城河,而腾讯音乐在该领域拥有较强话语权。网易云音乐在进一步争取音乐版权的同时,也在大力推行其原创音乐人策略,在音乐人发掘、培养及原创音乐发行方面均有可观投入。

原创音乐人之外,网易云音乐的另一王牌在于社区氛围。经过八年时间积累和打磨,网易云音乐以其评论、社区、歌单、每日推荐等功能形成了独特的社区氛围,这也是网易云音乐最重要的品牌特色之一。在缺乏周杰伦等重要歌手音乐版权的前提下,社区成为该App巩固用户黏性的强手段。

作为网易云音乐最直接的竞争对手,已在美股上市的腾讯音乐在2020年总营收为291.5亿元,同比增长14.6%;归属于股东净利润为49.5亿元,同比增长0.9%。

腾讯音乐2021年一季度财报显示,其在线音乐MAU从6.57亿下滑至6.15亿,同比跌6.4%;社交娱乐MAU从2.61亿下滑至2.24亿,同比跌14.2%。公司解释称,其他泛娱乐平台的竞争导致了部分轻度用户的短暂流失。

美东时间5月25日,腾讯音乐收报15.36美元/股,总市值260亿美元。

原标题:网易云音乐即将递交港股IPO文件最高发行价330港元

毕业不慌,查厉来帮|爱企查携手西电学子深度体验品牌魅力

毕业不慌,查厉来帮|爱企查携手西电学子深度体验品牌魅力 史上最刺激的闪购,淘宝百亿补贴凌晨放大招,真梦里啥都有!

史上最刺激的闪购,淘宝百亿补贴凌晨放大招,真梦里啥都有! 技术与文化融合 芒果的AI全链路实践

技术与文化融合 芒果的AI全链路实践 全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量”

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量” “千翼飞舞天际 5G闪耀广州”2023数字科技生态大会 11月10日中国·广州

“千翼飞舞天际 5G闪耀广州”2023数字科技生态大会 11月10日中国·广州 DR钻戒应急玫瑰活动在法国巴黎迅速蹿红 带火了七夕情人节

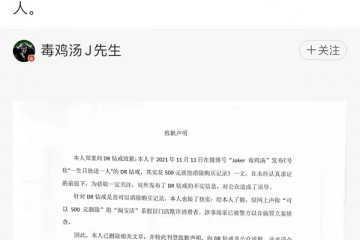

DR钻戒应急玫瑰活动在法国巴黎迅速蹿红 带火了七夕情人节 “DR钻戒可删除购买记录”谣言正式澄清 传谣者公开道歉

“DR钻戒可删除购买记录”谣言正式澄清 传谣者公开道歉 美国网件NETGEAR助力打造全屋网络覆盖利器,推出全新WiFi-6 三频AX6000

美国网件NETGEAR助力打造全屋网络覆盖利器,推出全新WiFi-6 三频AX6000